Однако в этот раз все оказалось иначе. Фондовые рынки продолжают расти и показывать новые рекорды, большая часть развитых стран продолжает экономический рост, а падение цен на нефть вызвано сильным превышением добычи над спросом. Вместе с тем турбулентность в мировой экономике нарастает, намекая на то, что не за горами и повторение кризиса образца семилетней давности. Собственно, в этой статье мы рассмотрим все индикаторы и потенциальные причины, которые так или иначе определяют вероятность наступления мирового кризиса в 2015–2016 годах.

Прогнозы МВФ

В настоящее время МВФ

дает положительные прогнозы касательно перспектив мировой экономики, хотя по большинству стран идет постоянный пересмотр в сторону понижения, за исключением США и Великобритании. Кардинально в течение последнего года изменился прогноз по России (

см. Таблицу 1). В целом сама техника составления прогнозов говорит о том, что МВФ корректирует прогнозы в связи с меняющимися обстоятельствами, но не прогнозирует сами эти обстоятельства, что снижает надежность прогнозов.

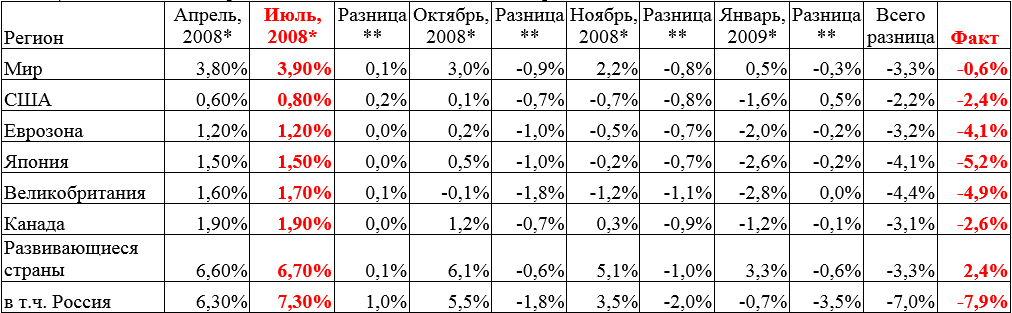

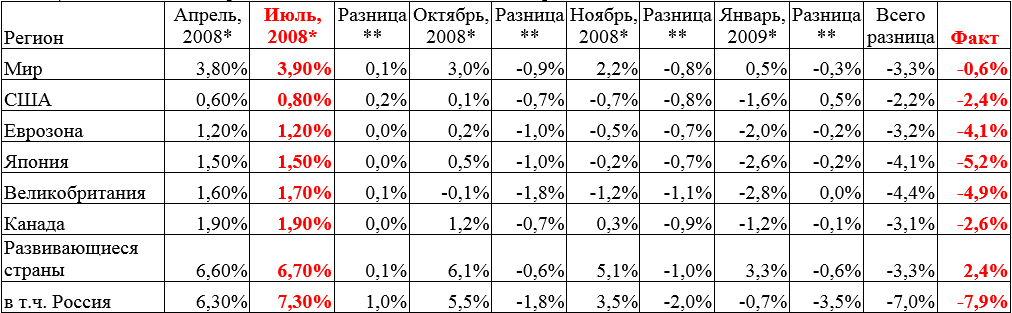

Таблица 1. Как менялись прогнозы МВФ по ВВП на 2015 г. Примечание: * – дата прогноза, ** – разница с предыдущим прогнозом

Примечание: * – дата прогноза, ** – разница с предыдущим прогнозомНаиболее наглядно это слабое место проявилось при кризисе в 2008–2009 годах – тогда прогноз кардинально был пересмотрен практически по всем странам (

см. Таблицу 2).

Таблица 2. Как менялись прогнозы МВФ по ВВП на 2009 год и факт Примечание: * – дата прогноза, ** – разница с предыдущим прогнозом

Примечание: * – дата прогноза, ** – разница с предыдущим прогнозомНадо отметить, что острая фаза кризиса началась в августе – сентябре 2008 года, тогда как МВФ месяцем ранее повышает прогноз роста мировой экономики. Даже после начала кризиса следует осторожный пересмотр в октябре. В ноябре уже дается первый отрицательный прогноз, который через два месяца меняется в сторону сильного ухудшения. В итоге если в июле предполагалось, что в 2009 году мировая экономика вырастет на 3,9%, то в январе 2009 года прогноз роста упал до 0,5%, тогда как по факту потом экономика не выросла, а упала на 0,6%. Такая же проблема практически у всех международных аналитических структур – из-за чего было популярно мнение, что кризис 2008–2009 годов наступил неожиданно.

В настоящее время официальные прогнозы являются достаточно слабым источником данных, чтобы формировать свое видение. Однако есть разные аналитические инструменты индикаторы, которые могут помочь распознать приближение кризиса.

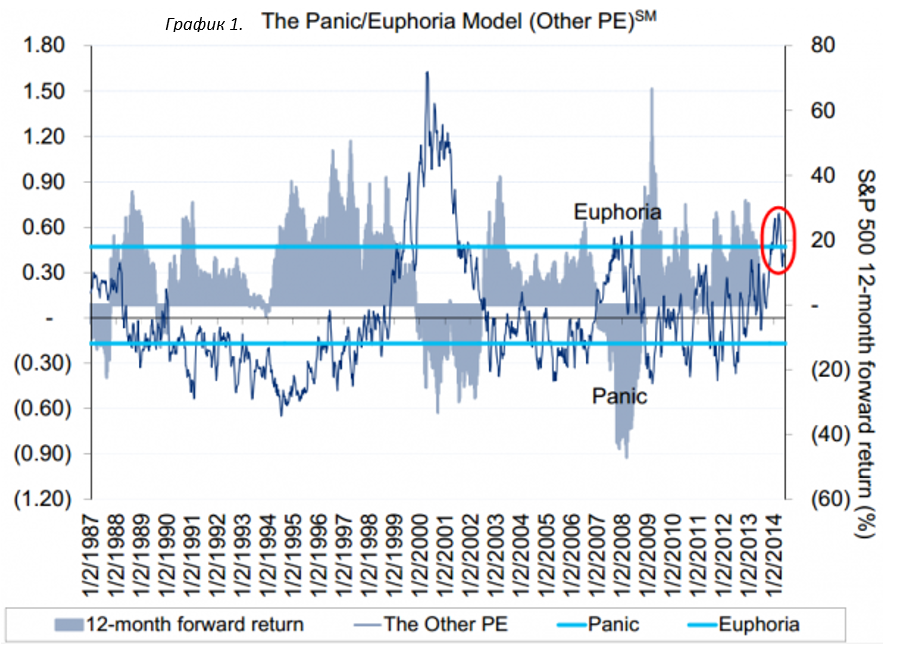

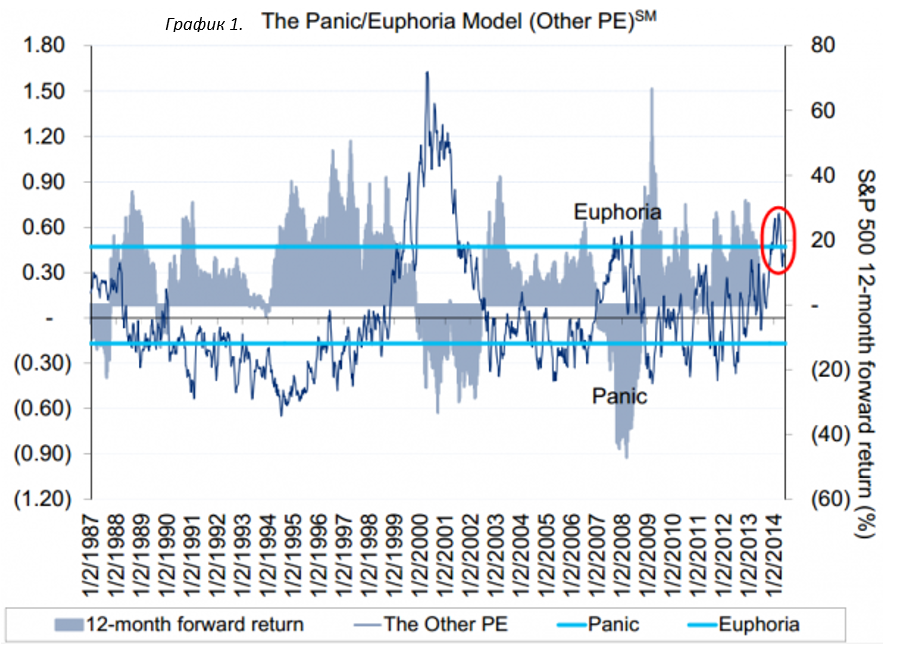

Индикаторы кризисаТак как при кризисе падают фондовые рынки, целесообразно рассмотреть индикаторы, показывающие их состояние. Аналитики Citigroup разработали специальную модель "The Panic/Euphoria" (см. График 1), которая показывает степень ажиотажа – динамика показывает, что в 2014 году рынок демонстрирует нездоровый ажиотаж. Исходя из предыдущего опыта можно ожидать, что в течение 12–18 месяцев последует изменение в сторону паники.

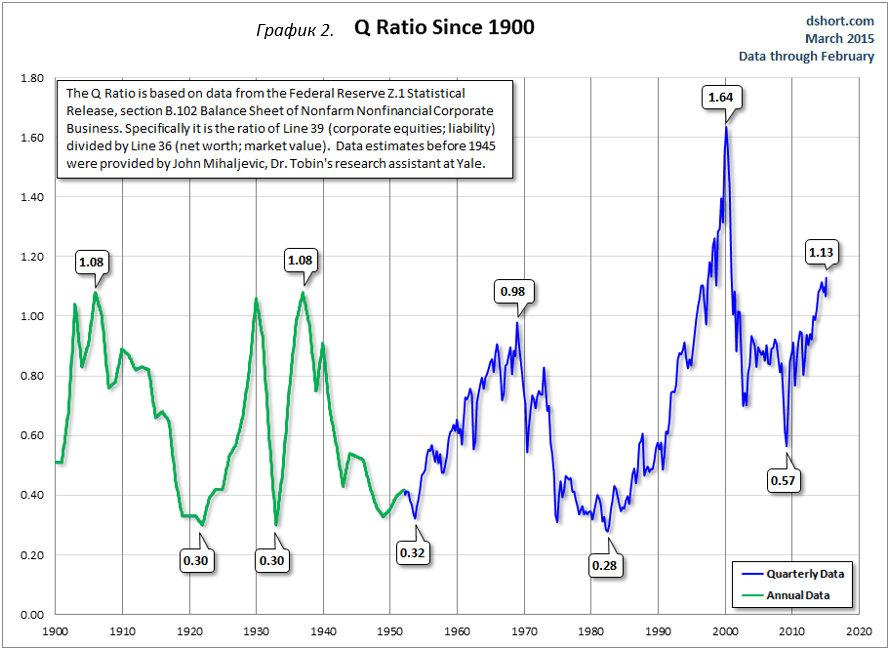

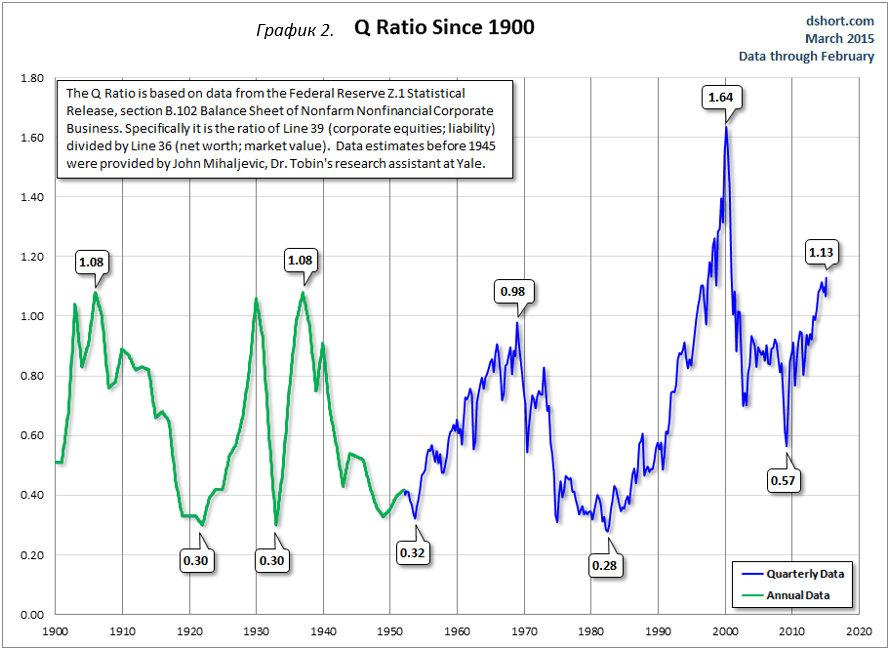

Второй показатель "

Qratio" (см. График 2), разработанный нобелевским лауреатом Джеймсом Тобиным, пытается прочувствовать перекупленность рынка – для этого рыночная стоимость акций компаний нефинансового сектора делится на балансовую стоимость. Если значение превышает 1, то это сулит мощный разворот вниз. Абсолютный рекорд был зарегистрирован в 2000 году во время бума доткомов – возможно, рост доли компаний высокотехнологичного сектора позволяет несколько поднять критический уровень, скажем, до 1,2. Если это верно, то расти осталось недолго, и в следующем году фондовые индексы развернутся вниз. Если же нет, то разворот случится уже к концу текущего года.

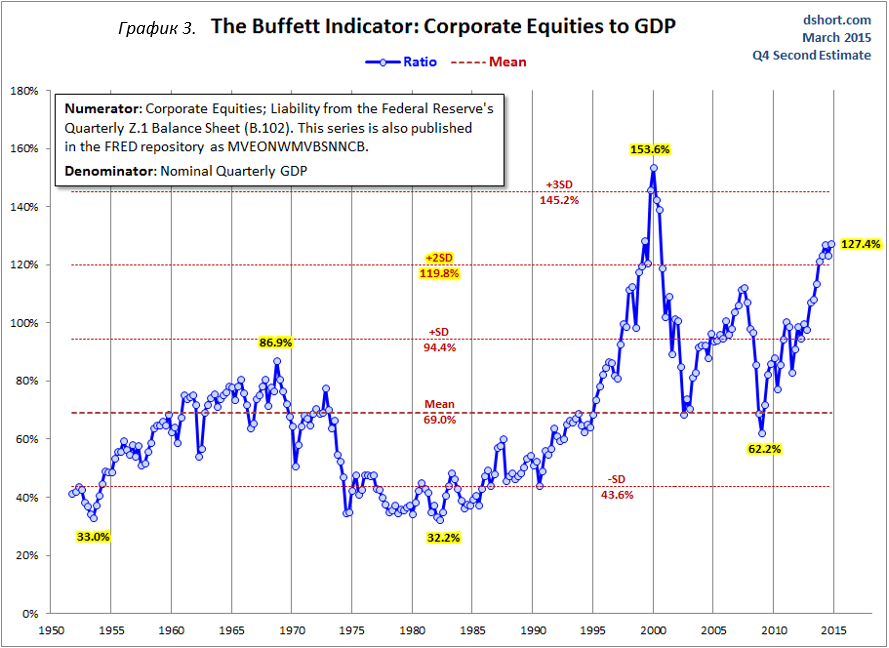

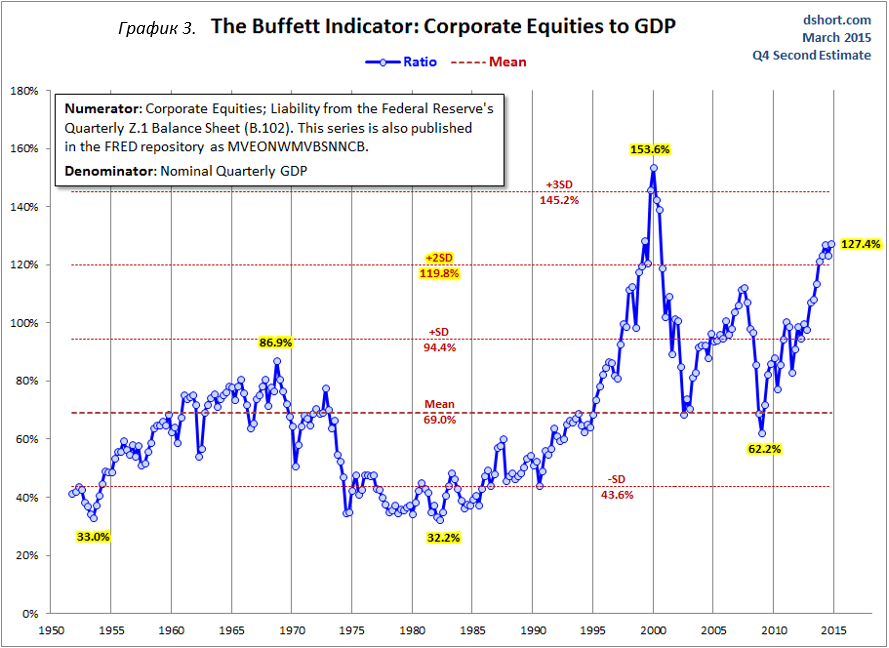

Примерно схожий параметр "

Buffett indicator" (см. График 3), названный в честь своего автора, "оракула из Омахи", Уоррена Баффета, берет капитализацию рынка, за вычетом финансового сектора и делит на ВВП – перед 2008 годом соотношение достигло 1,17, а сейчас оно уже превышает 1,27. В принципе, возможно продолжение роста до уровня в 1,64, достигнутого в 2000 году, но это маловероятно. Этот индикатор дает еще 6–12 месяцев до начала разворота.

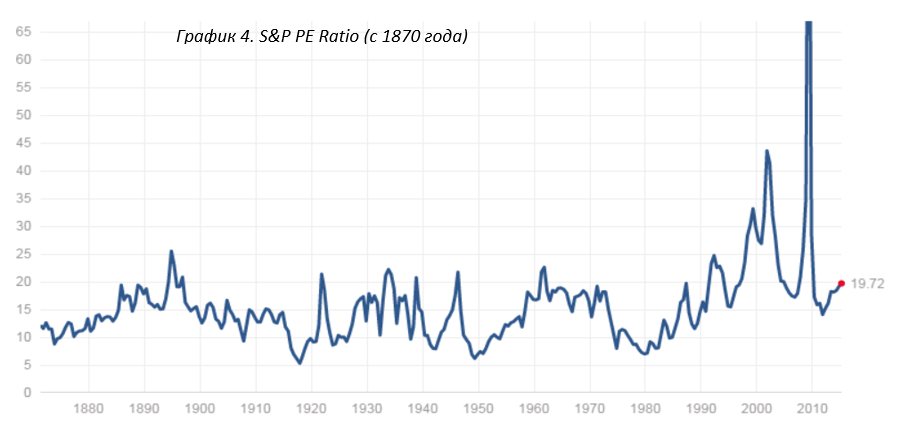

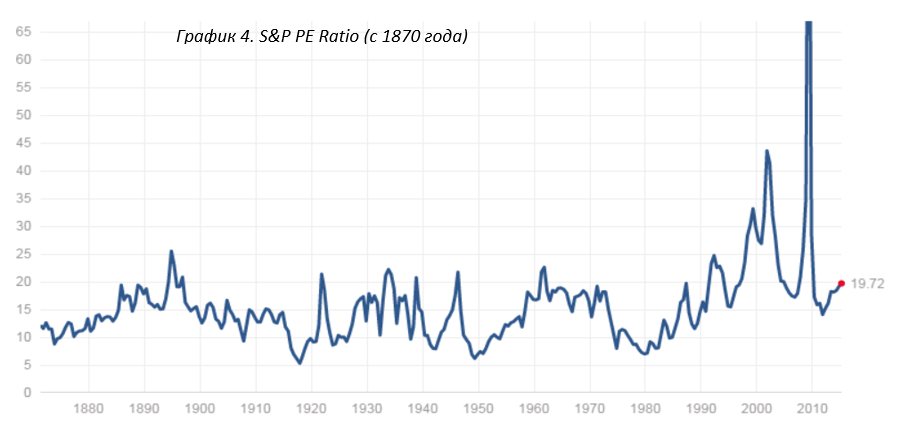

Аналитики также смотрят на

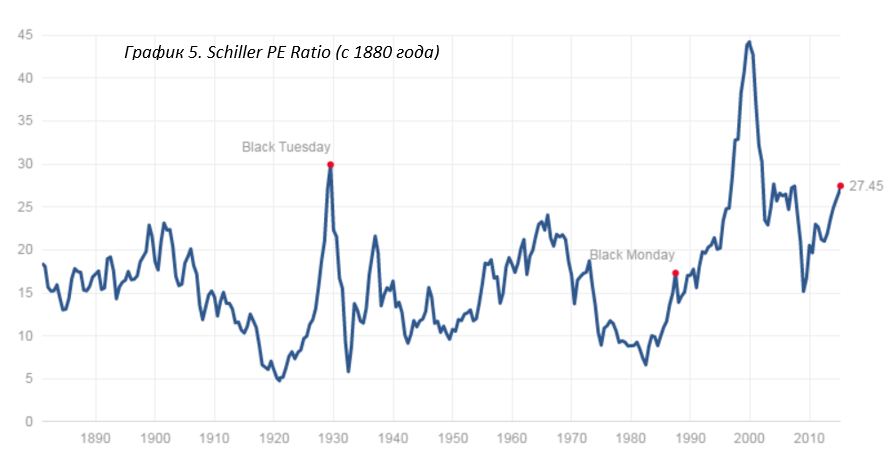

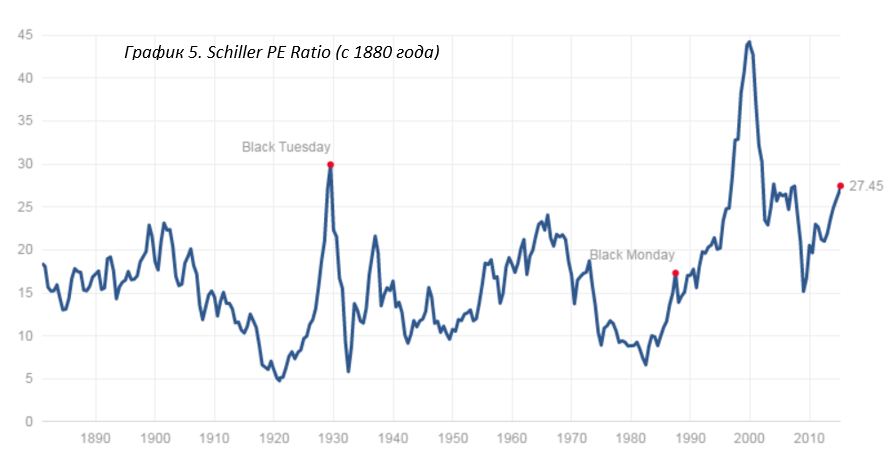

S&P PE Ratio (см. График 4), который показывает за сколько лет деньги, вложенные в покупку акций, вернутся в качестве дивидендов. Текущее значение составляет почти 20 лет, и это без учета инфляции. Роберт Шиллер, лауреат Нобелевской премии за 2013 год, переделал показатель с учетом инфляции, а прибыль считает усредненно за последние 10 лет, таким образом, получив Cyclically Adjusted PE Ratio (CAPE Ratio), или

Shiller PE Ratio. (см. График 5). Этот формат более точно отражает динамику рынка, а значит, очень высокая вероятность разворота фондовых индексов уже во второй половине 2015 года.

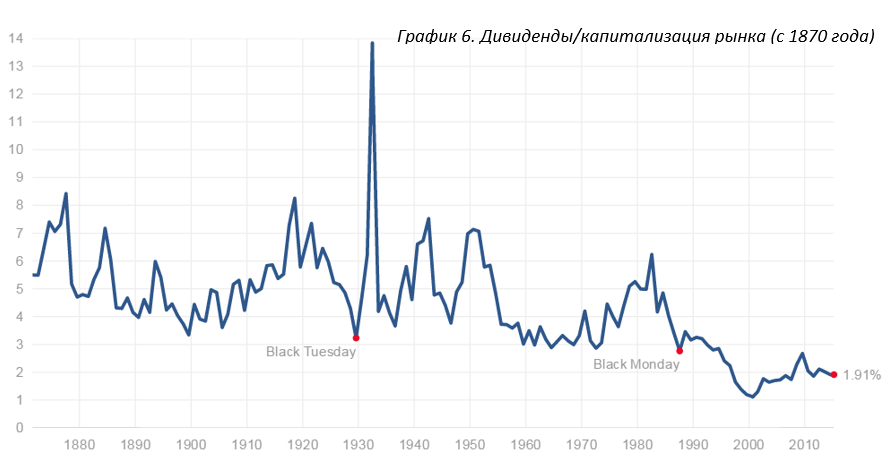

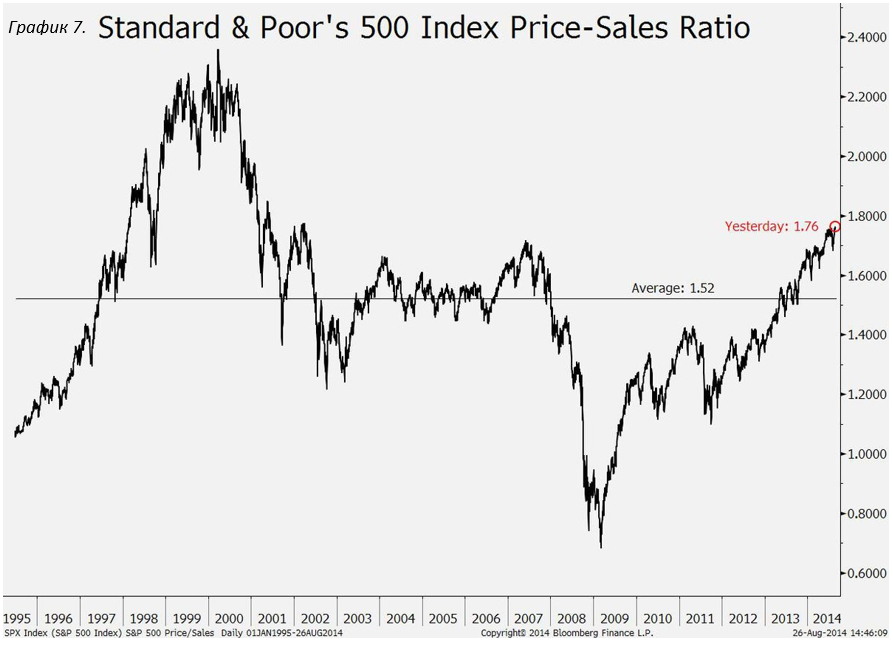

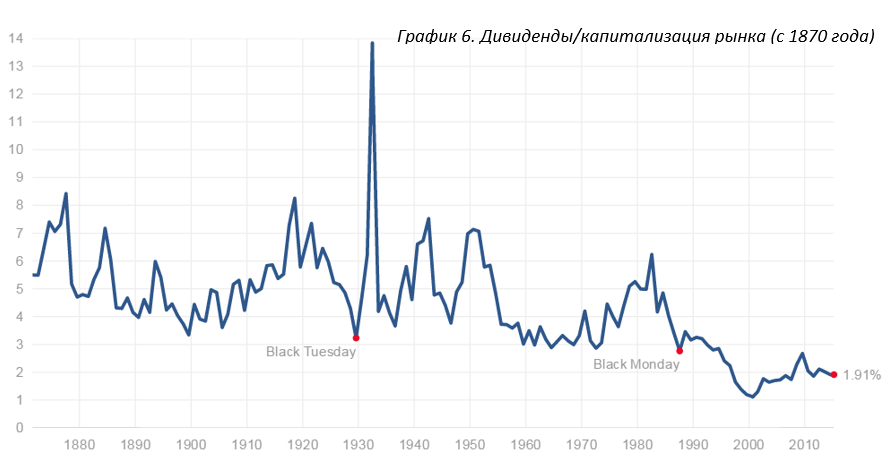

Можно взглянуть иначе. Инвесторы смотрят также на пять параметров:

– размер выплаченных за последний год дивидендов к рыночной стоимости акции (график 6), который показывает уровни, близкие к минимумам 2000 года;

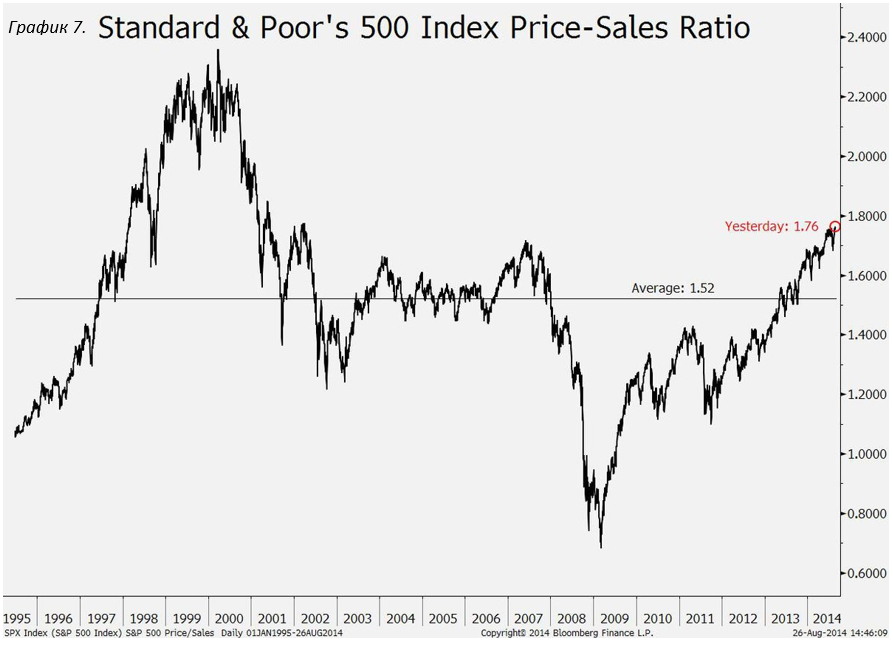

– рыночная стоимость акций к выручке за последние 12 месяцев (График 7) – соотношение уже перевалило уровни перед кризисом 2008 года;

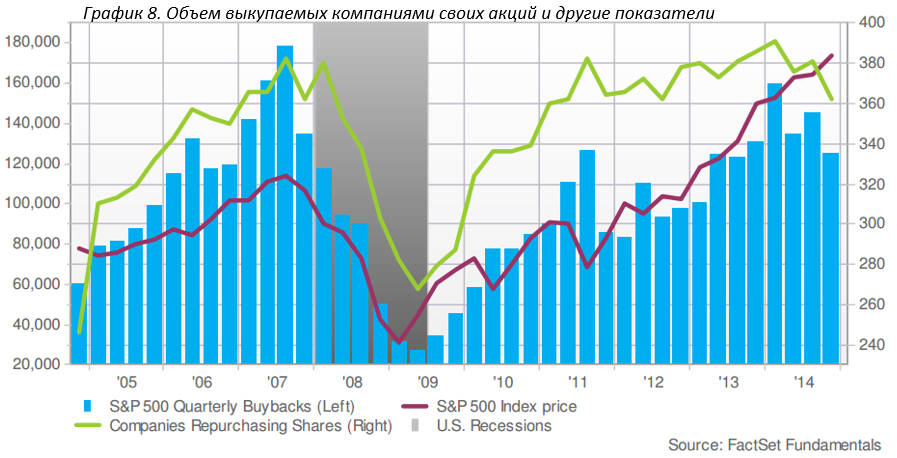

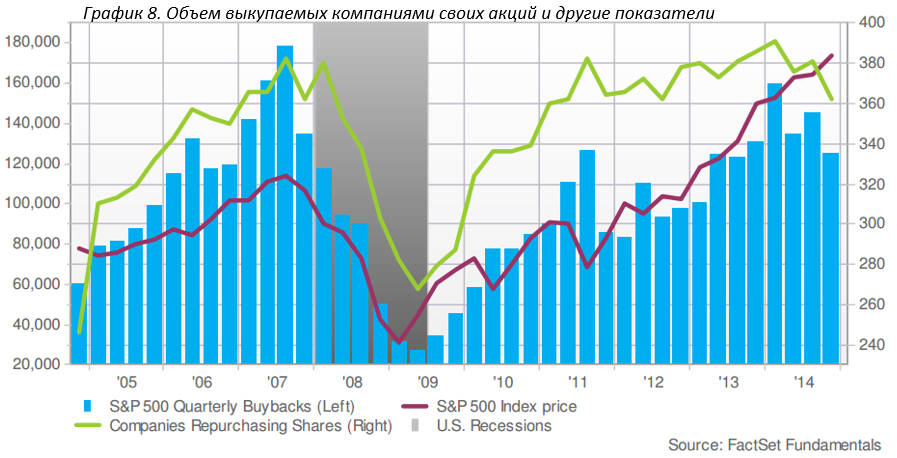

– объем выкупаемых компаниями своих акций (shares buybacks) и количество "выкупающих" компаний (График 8) – тренд

показывает достижение пика в 2014 году и возможный разворот в 2015 году, как это было в 2007–2008 годах;

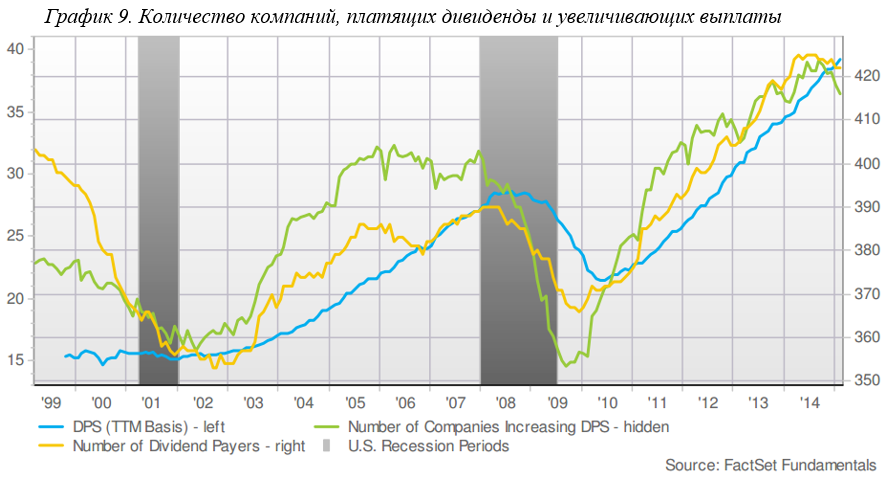

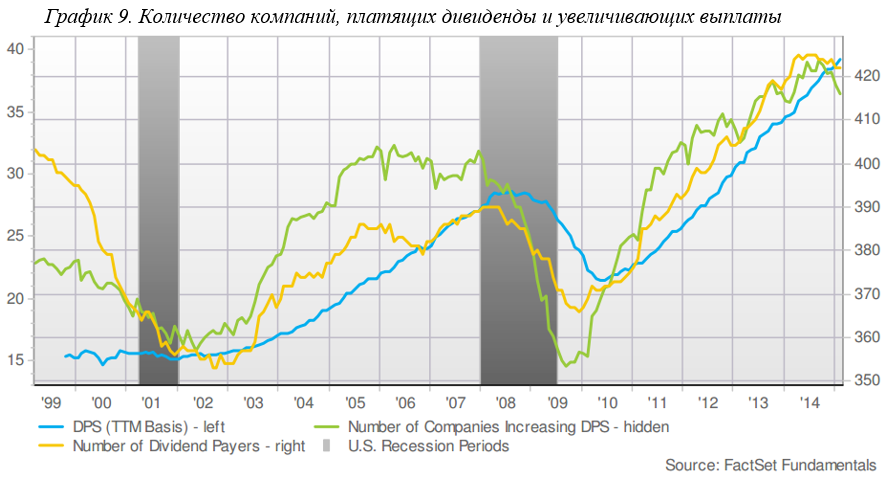

– количество компаний, платящих дивиденды и увеличивающих выплаты (График 9) – показатель также

демонстрирует разворот, как это было в 2007–2008 годах;

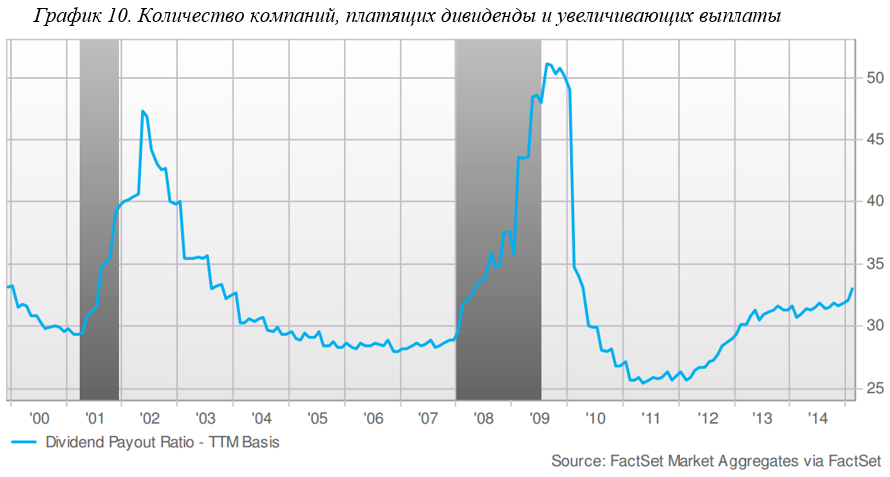

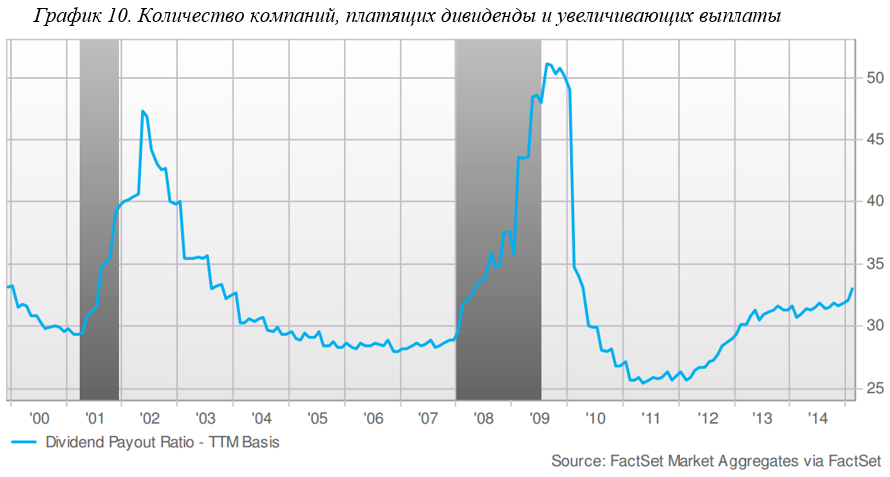

– доля от чистого дохода, направляемого на дивиденды (График 10), который также

свидетельствует о начале разворота.

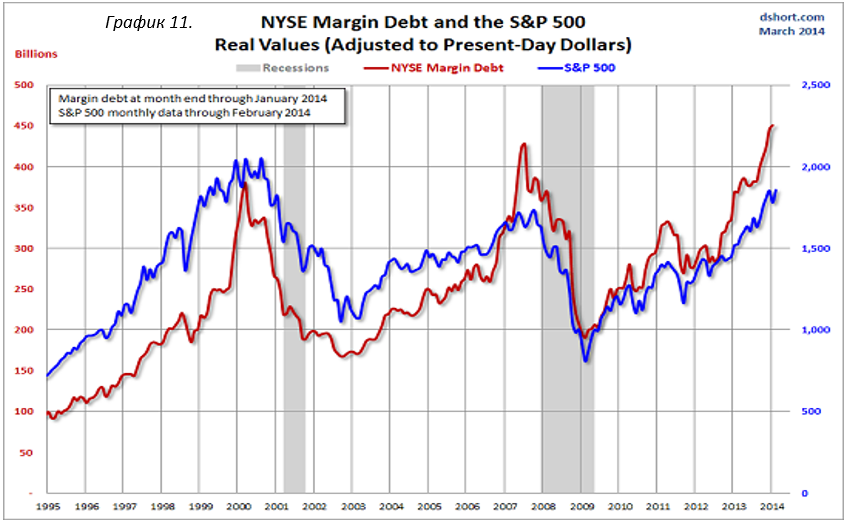

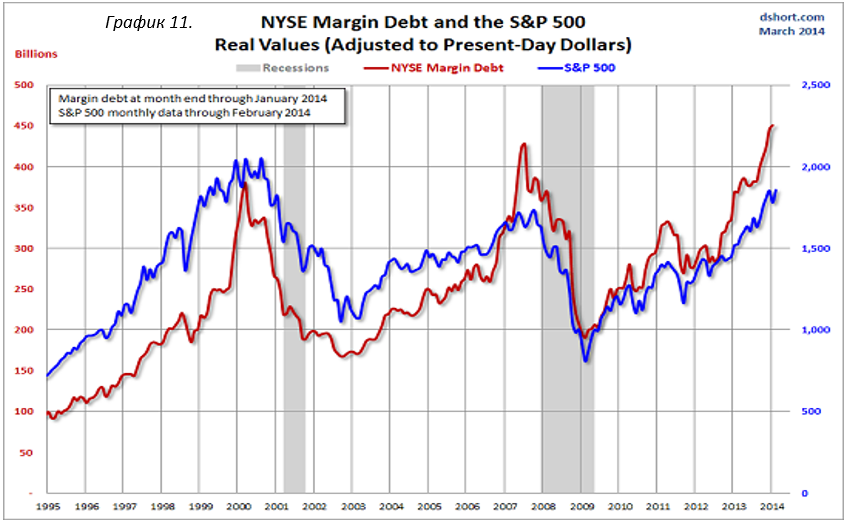

Зачастую такие тренды свидетельствует о мощном притоке спекулятивного капитала, что подтверждается еще одним показателем – объем сделок "с плечом", когда размер спекулятивной позиции превышает объем вложенных денег, достиг рекордных значений (График 11), что является сильным аргументом в пользу скорого разворота.

Если все эти индикаторы верно отражают закономерности, то в течение ближайшего года вероятность кризиса составляет 90%. Естественно, мировой кризис станет сильным фактором для нового снижения цен на нефть – фактически после вероятного отскока цен на нефть в течение ближайших 6–9 месяцев возможен новый спад уже до уровня в $30–40.

Аргументы против

Аргументы против

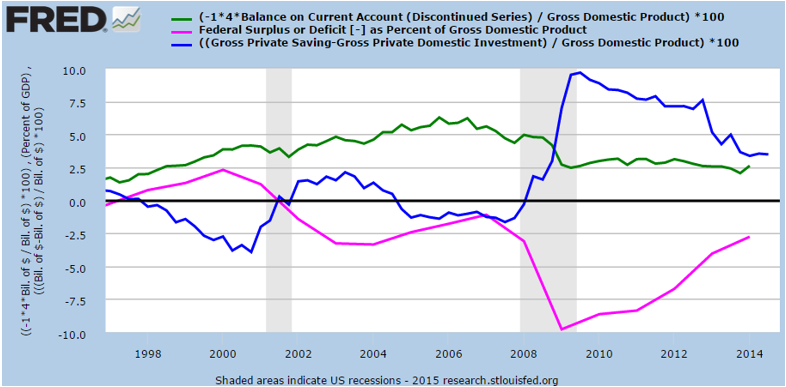

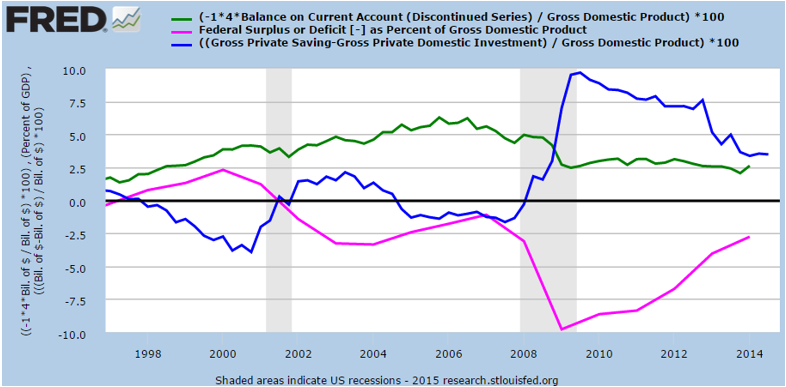

Против всех вышеуказанных аргументов выступают данные секторального финансового баланса, которые показывают, что экономический рост будет обеспечиваться до тех пор, пока объем сбережений превышает объем инвестиций (синяя линия на Графике 12 должна быть в верхней зоне), или же экономика поддерживается за счет государственных расходов (красная линия на Графике 12 должна быть в нижней зоне). Данные на конец сентября 2014 года подтверждают это состояние, однако в целом идет тренд на сокращение (к нулевой линии), остается подождать данных за четвертый квартал 2014 года и первое полугодие 2015 года, дабы прояснить, продолжится тренд или нет. Если тренд продолжится, тогда вероятность экономического кризиса в последующие 6–12 месяцев резко увеличится.

График 12. Секторальный финансовый баланс США с 1996 по 2014 годы

К сожалению, у нас нет данных по другим странам, поэтому придется судить по ВВП. В 2014 году 3 экономики показали рецессию. Во-первых, это Италия, где ВВП снижается уже 5-й квартал подряд, начиная с конца 2013 года. Во-вторых, это Япония, где ВВП сокращается третий квартал подряд, начиная с апреля – июня 2014 года, В-третьих, это Бразилия, где ВВП сократился во втором и третьем кварталах, и,

скорее всего, в четвертом кварталах 2014 года. Также с четвертого квартала прошлого года экономический спад

начался в Греции, России, Финляндии, Австрии. Ситуация ухудшается в Бельгии, Франции и Аргентине, где экономический рост едва выше или равен нулю.

Пока еще демонстрируют относительно хорошую динамику США, Германия, Великобритания, Канада, Австралия, Китай, что, возможно, перевесит чашу весов, и мировой кризис не состоится. Еще одним аргументов против являются планы Европейского Центробанка по покупке облигаций в объеме 13–60 млрд евро ежемесячно с марта 2015 по сентябрь 2016 года, а также увеличившаяся вероятность, по мнению ряда

экспертов, запуска четвертого этапа программы количественного смягчения ФРС США. Хотя другая часть экспертов ждет, наоборот, повышения процентной ставки, что само по себе рискует вызвать отток капиталов из развивающихся стран и спровоцировать начало мирового кризиса.

Вместо послесловия

В настоящий момент есть несколько сценариев и среди них самый маловероятный – это продолжение роста на фондовых и товарных рынках. Наиболее вероятно, что цена на нефть отскочит до $70–90 за баррель, а потом упадет вместе с фондовыми индексами. Возможен третий сценарий, когда фондовые рынки будут относительно стабильны, а цена на нефть за это время пройдет через несколько этапов снижения и последующего отскока.

Для Казахстана динамика фондовых индексов некритична в отличие от цены на нефть. Конечно, при ухудшении ситуации на Ближнем Востоке или же когда предложения добычи нефти начнут сокращаться, то цены могут снова вернуться на уровень выше $100, но правильнее быть готовым ко всем сценариям, в том числе к мировому кризису.

У нашей экономики в 2000-е годы было два источника экономического роста – это внешние займы и доходы от экспорта нефти. После кризиса 2008–2009 года окно внешних займов резко сузилось, и поэтому экономика начала "хромать", опираясь лишь на второй источник, который теперь вдруг тоже сократился. Если это кратковременное падение, за которым последует восстановление цен до прежних уровней или даже выше, тогда и проблемы кратковременные. Но сейчас более вероятен сценарий сохранения низкой цены в среднесрочном периоде, что означает серьезные проблемы для казахстанской экономики. Теперь, чтобы обеспечить рост, придется ориентироваться на внутренние источники, что предполагает реальные структурные реформы в реальном секторе экономике. И тогда, в принципе, не столь важно, будет мировой кризис или нет.

Все колонки автора